به گزارش خبرگزاری مهر به نقل از صدا و سیما، امیدعلی پارسا با حضور در برنامه «نگاه یک» افزود: اکنون در کشورمان ماهانه حدود ۱۲ تا ۱۳ هزار میلیارد تومان، کل مالیاتهایی است که به روشهای گوناگون، وصول میکنیم در حالی که فقط حقوق پرداختی همه کارکنان کشوری، لشکری و مستمری بگیران کمیته امداد و بهزیستی، حدود ۲۷ تا ۲۸ هزار میلیارد تومان است بنابراین نظام مالیاتی کنونی باید به طور اساسی، تغییر کند تا در درآمدهای مالیاتی کشور، جهش اتفاق بیفتد.

وی با اشاره به اینکه مالیات، هزینه زندگی اجتماعی است، گفت: اداره کشور تفاوتی با اداره خانواده ندارد زمانی که هزینههای جاری خانواده بیش از درآمدش است یا باید درآمدها را افزایش داد یا فروش اموال و دارایی اتفاق بیفتد و یا قرض انجام شود.

پارسا ادامه داد: امکان دیگری مانند چاپ پول توسط دولتها هم وجود دارد که این بدترین راه است، زیرا موجب افزایش تورم میشود که این افزایش، ظالمانهترین نوع مالیات است، زیرا فشار آن به طبقات متوسط و پایین و حقوق ثابت بگیران وارد میشود.

وی افزود: یکی از اصول مالیاتی، تمرکز بر طبقات و دهکهای بالاست و در همه دنیا هم این گونه است و طبقات بالاتر مالیات بیشتری را میپردازند.

رئیس کل سازمان امورمالیاتی کشور گفت: ۳۵ درصد کل بودجه عمومی کشورمان از مالیات تأمین میشود در حالی که این رقم در کشورهای دیگر حدود ۸۵ درصد است.

پارسا با اشاره به اینکه به علت شیوع کرونا تصمیم گرفته شد تکالیف مالیاتی، چند ماه عقب بیفتد، افزود: مهلت ارسال اظهارنامههای مالیاتی مشاغل از خرداد به پایان مرداد و اشخاص حقوقی و شرکتها از تیر به پایان شهریور، موکول شد.

وی تاکید کرد: ارسال این اظهارنامهها، تکلیف قانونی مودیان است و اگر در مهلت مقرر، انجام نشود مشمول ۳۰ درصد جریمه غیر قابل بخشش میشود.

رئیس کل سازمان امور مالیاتی کشور گفت: پرداخت مالیات علاوه بر تأمین هزینههای اجتماعی، موجب افزایش عدالت و کاهش نابرابریهای اجتماعی میشود.

پارسا با اشاره به اینکه فروش نفت راه مناسبی برای تأمین هزینهها نیست، افزود: باید نظام مالیاتی هوشمند را عملیاتی کنیم که بر اساس آن، همه جامعه مجبور میشوند متناسب با درآمد و ثروت و مصرف خود، مشارکت کنند.

وی، کارآیی و اثر بخشی بیشتر و تکریم و رفاه بیشتر مردم را از اهداف این نظام مالیاتی برشمرد و اضافه کرد: کاهش درآمدهای نفتی و تحریمهای ظالمانه، هر سه قوه کشورمان را به اجماع رسانده است که به سمت نظام مالیاتی کارا، اثر بخش و عادلانه و هوشمند پیش برویم و بتوانیم زیرساخت این نظام مالیاتی را تا ۲ سال آینده فراهم و عملیاتی کنیم.

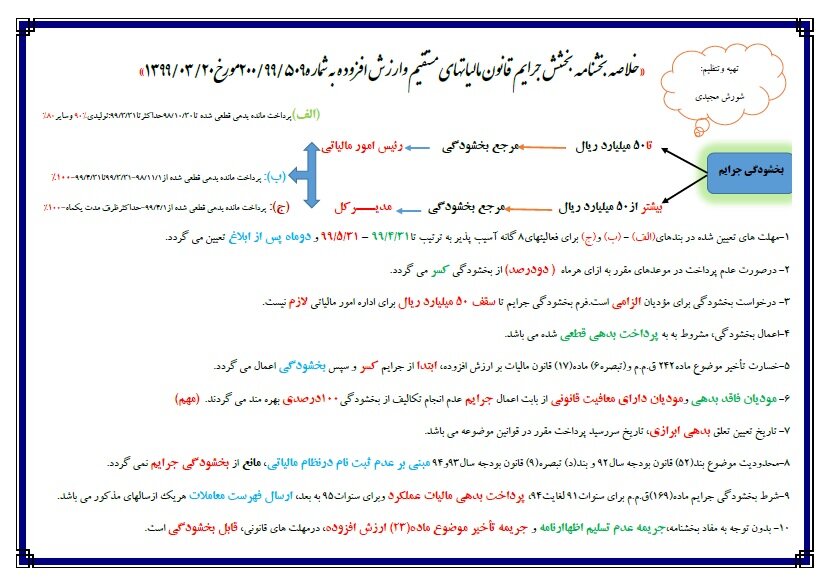

پارسا درباره بخشودگی جرایم مالیاتی هم گفت: پارسال این تصمیم بزرگ و جدی گرفته شد که یکی از اهداف مشخص آن، در آمدن همه مودیان به ویژه تولیدکنندگان از زیر بار فشار بدهیهای مالیاتی بوده است و این فرصت فراهم شد با بخشودگی کل جرایم و پرداخت اصل بدهیها، از زیر بار فشار سنگین این بدهیها خارج شوند.

وی افزود: پارسال از این محل حدود ۱۰ هزار میلیارد تومان برای بودجه کشور تأمین منابع مالی شد.

پارسا اضافه کرد: امسال نیز کسانی که اصل بدهیهای مالیاتی خود را تا پایان دی پارسال تا ۳۱ خرداد امسال پرداخت کنند، ۹۰ درصد در بخش تولید و ۸۰ درصد در بخش خدمات از بخشودگی جرایم قابل بخشش برخوردار میشوند و این ادامه سیاست پارسال است.

وی ادامه داد: در ماههای بعد به ازای هر ماه تأخیر در پرداخت اصل بدهی، میزان این بخشودگی, ۲ درصد کاهش مییابد، اما بدهیها و جرایمی که از دی پارسال تا کنون ایجاد شده است اگر تا پایان تیر پرداخت شود ۱۰۰ درصد جرایم، بخشیده میشود.

رئیس کل سازمان امور مالیاتی کشور گفت: حذف تشخیص علی الرأس مالیات، خواسته همه مودیان است و امسال در پی حذف این موضوع هستیم و این تکلیف قانونی ماست و امسال حتماً آن را عملیاتی میکنیم.

پارسا افزود: بر اساس این موضوع، اطلاعات و شاخصهای لازم را برای تعیین مالیات در اختیار داریم و با توجه به آن، حد و دامنه قابل قبول برای هر مودی مالیاتی را تعیین میکنیم.

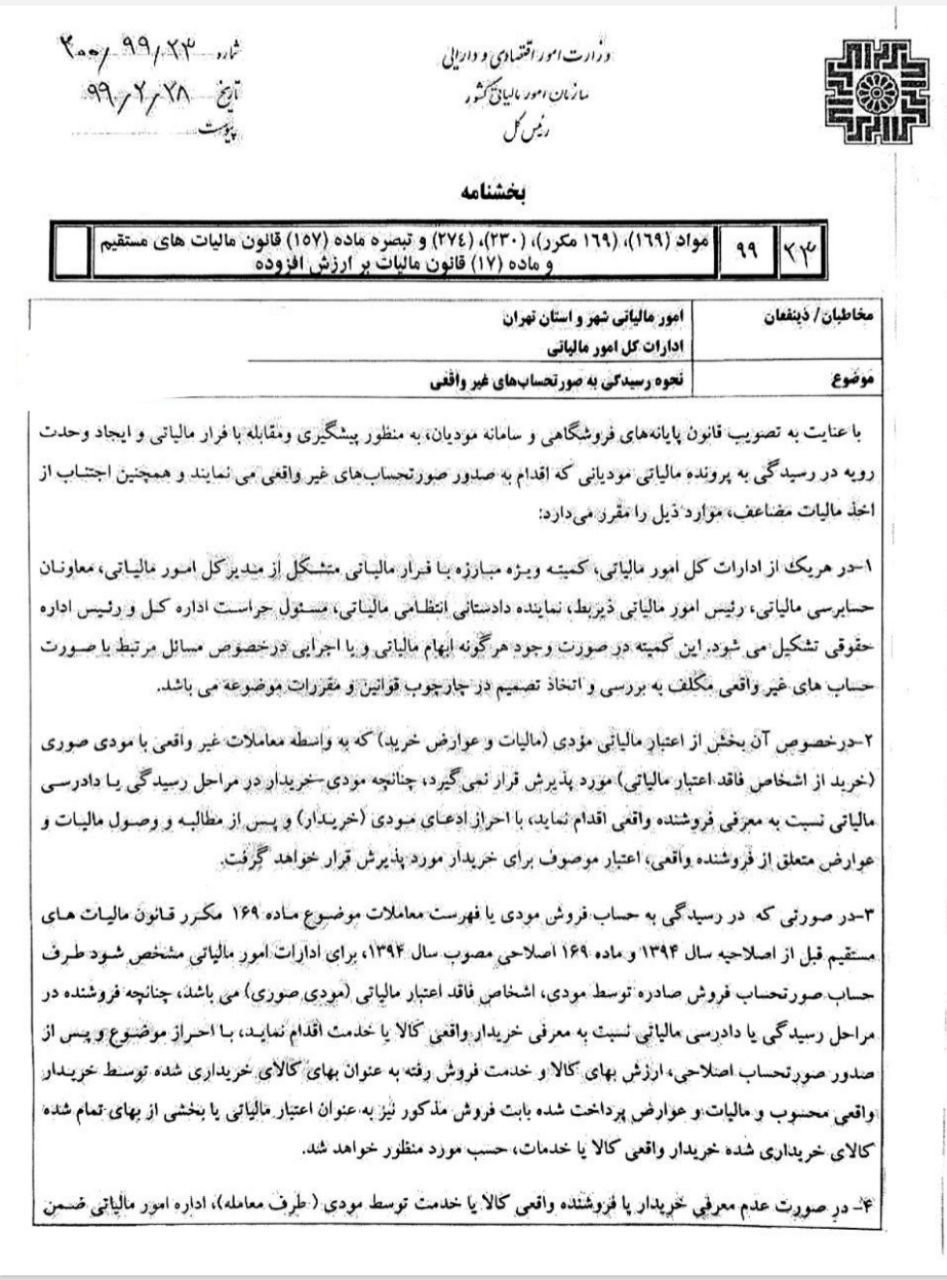

وی ادامه داد: اگر اظهارات مودیان، مطابق با اطلاعات ما و صادقانه باشد آن را میپذیریم، اما اگر اظهارات مودیان، کم گویی عامدانه باشد و یا با اطلاعات ما خیلی فاصله داشته باشد به آن رسیدگی سختتر از معمول میکنیم و این روش در همه جای جهان انجام میشود.

پارسا با بیان اینکه فرار مالیاتی، نپرداختن حق مردم و برداشتن حق الناس است، افزود: سازمان امور مالیاتی بر حدود ۴ هزار نفر که وضع درآمدی و ثروتی بالایی دارند و مالیات کمی میپردازند، متمرکز شده و کارهای آنها در حال انجام است و در همه استانها این کار در حال انجام است و برابر با مستندات قطعی و بدون جنجال و هیاهو و به زودی به نتیجه میرسد.

۴۵ هزار میلیاردتومان فرار مالیاتی در کشور وجود دارد

وی اضافه کرد: بر اساس برآوردها، حدود ۴۰ تا ۴۵ هزار میلیارد تومان فرار مالیاتی در کشور وجود دارد که امیدواریم بتوانیم با این اقدامات مبتنی بر اطلاعات، آن را وصول کنیم.

رئیس کل سازمان امور مالیاتی کشور گفت: دستگاههای اجرایی که هنوز آن گونه که شایسته اداره کشور است، اطلاعات را به سازمان امور مالیاتی ندادهاند، بودجه آن دستگاههای اجرایی را معلق یا متوقف میکنیم تا زمانی که این کار را انجام دهند.

وی گفت: سازمان امور مالیاتی تا پارسال، راهبرد تعامل داشت، اما اکنون بر طبق مصوبه ستاد مبارزه با مفاسد اقتصادی عمل میکنیم و باید همه اطلاعات ریز اقتصادی در اختیار سازمان امور مالیاتی قرار گیرد.

پارسا با بیان اینکه امیدواریم مرحله نخست نظام مالیاتی هوشمند تا پایان سال ۱۴۰۰، عملیاتی شود، افزود: دو هفته دیگر، دستگاههای اجرایی را که همکاری کردهاند و یا نکردهاند اعلام خواهیم کرد.

وی با اشاره به اینکه در لایحه اصلاح قانون مالیاتهای مستقیم، مالیات بر عایدی سرمایه دیده شده است، اضافه کرد: همچنین مالیات بر مجموع درآمدها هم عملیاتی و معافیتهای مالیاتی هم ساماندهی میشود.

پارسا گفت: امیدواریم این اصلاحیه هر چه زودتر در دولت نهایی شود و مجلس پیش از بودجه سال ۱۴۰۰، آن را تصویب کند.

وی با اشاره به اینکه تقریباً همه کشورهای جهان، مالیات بر عایدی سرمایه دارند، افزود: موضوع دوم این مالیات، تأمین منابع برای دولت است و موضوع اصلی آن مقابله با فعالیتهای سوداگرانه و اختلال زا است.

پارسا با بیان اینکه زیر ساختهای لازم برای این کار فراهم است، اضافه کرد: همه دستگاههای اجرایی باید متناسب با وظایف تخصصی خود، سامانههای با ریزدادههای اطلاعاتی با کیفیت را داشته باشد.

رئیس کل سازمان امور مالیاتی کشور گفت: وزارت راه و شهرسازی متولی راه اندازی سامانه املاک و اسکان است و این سامانه راه اندازی شده است و اطلاعات مورد نیاز در اختیار سازمان امور مالیاتی قرار میگیرد.

از خانه خالیها باید مالیات گرفته شود

پارسا با بیان اینکه از خانههای خالی باید مالیات بگیریم، افزود: از خانههای خالی در سال نخست، مالیات گرفته نمیشود در سال دوم ۵۰ درصد درآمد اجاره تخمینی آن مشمول مالیات و در سال سوم ۱۰۰ درصد درآمد اجاره آن مشمول مالیات میشود، اما به نظر میرسد این میزان، بازدارنده نباشد و باید شدیدتر باشد.

وی افزود: کمیسیونی مرکب از راه و شهرسازی، سازمان امور مالیاتی و سازمان دهیاری و شهرداریها، قیمت روز املاک و اجاره آن را تعیین میکند.

پارسا ادامه داد: به محض اینکه وزارت راه و شهرسازی بتواند اطلاعات خانههای خالی و متراژ آن را به سازمان امور مالیاتی بدهد بلافاصله وارد مرحله اجرای مالیاتی آن میشویم.

وی افزود: تا زمانی که جریمهها بازدارنده و مشوقها برانگیزاننده نباشند به اهداف نمیرسیم.

رئیس کل سازمان امور مالیاتی کشور با بیان اینکه مالیات بر عایدی سرمایه در شرایط معمول اقتصادی باید مشمول انواع سرمایه شود، گفت: زمانی که تورم, ۳۵ درصد است و نرخ سود سپرده بانکی ۱۵ درصد است و ارزش پول سپرده گذاران بانکی، ۲۰ درصد کاهش پیدا میکند، مالیات ستاندن از آن موضوعیت پیدا نمیکند، اما در حالت عادی که نرخ سود سپرده بیش از نرخ تورم است حتماً باید از آن هم مالیات گرفت.

پارسا تاکید کرد: بنابراین در شرایط موجود، اخذ مالیات از سپردههای بانکی، منطق اقتصادی ندارد و این موضوع در وزارت امور اقتصادی ودارایی و دولت، مطرح نیست.

وی گفت: سازمان امورمالیاتی، دستگاه دخل کشور است و باید شجاع، سالم و مورد حمایت باشد

پارسا افزود: پارسال حدود ۳۰ درصد، قطعیت بخشیدنهای مالیاتی از سال پیش از آن بهتر شد و ۲۴ درصد، ورودی به هیئتهای حل اختلاف، کمتر شد.

وی اضافه کرد: در همه اقشار و مشاغل ۱۰ تا ۱۵ درصد، در آمد بالایی دارند و بقیه، درآمدهای متوسط یا پایین دارند بنابراین مالیاتها باید متناسب با درآمد افراد باشد و نباید فقط به حرفه و شغل افراد توجه شود.

رئیس کل سازمان امور مالیاتی کشور افزود: اخذ مالیات مستقیم همه اقشار و گروههای به عنوان یکی از اصول عدالت باید عملیاتی شود و در هیچ جای جهان، کل یک شغل و یا حرفه را از مالیات، معاف نمیکنند.

پارسا در بخش دیگری از سخنان خود گفت: شیوع کرونا با همه مشکلاتی که داشت در جاهایی ما را مجبور کرد که امور را الکترونیکی کنیم و در سازمان امور مالیاتی هم گواهی نقل و انتقالات، این گونه شد و آن را تمام الکترونیک کردیم.

وی ادامه داد: حداکثر تا پایان تیر، این موضوع برای همه کشور عملیاتی میشود و با این اقدام، نیازی به مراجعه به سازمان امور مالیاتی و گرفتن گواهی و مفاصا حساب نیست.

پارسا اضافه کرد: با این کار, ۶ تا ۷ درصد از نیروهای سازمان امور مالیاتی هم آزاد میشوند و میتوانند به خدمات دیگر بپردازند و مردم هم راحتتر میشوند و تخلفات هم کمتر میشود.

رئیس کل سازمان امور مالیاتی کشور گفت: این کار برای املاک مسکونی انجام شد و برای املاک تجاری هم عملیاتی خواهد شد.

وی افزود: بستر ابلاغهای الکترونیکی هم فراهم شد و امیدواریم همه اقدامات و خدمات سازمان امور مالیاتی، الکترونیک شود.